当前全球新能源汽车行业正处于高速发展的黄金期,受此影响,新能源电池市场也持续发力,对应2021-2025年复合增长率达到35%,全球动力电池需求将超过1TWh。新能源电池在消费类电子产品、电动汽车、储能装置等领域的应用逐渐加深,市场需求较大且保持快速增长。

新能源电池的上游为各类原材料,主要包括正极材料、负极材料、电解液、隔膜、导电剂、电芯材料、线束、PVC膜、电池模组、BMS等;中游为不同的新能源电池,包括铅酸电池、镍氢电池、锂电池及氢燃料电池;下游应用于储能行业、新能源汽车、消费电子及储能电站。

锂电池一般按照正极材料体系来划分,可以分为钴酸锂、锰酸锂、磷酸铁锂、三元材料等多种技术路线。数据显示,我国锂电池正极材料市场规模由2016年213.8亿元增至2020年751.9亿元,年均复合增长率为36.9%。中商产业研究院预测,2022年我国锂电池正极材料市场规模可达930亿元。

数据显示,中国锂电池负极材料市场规模一直保持增长趋势,由2016年的64.6亿元增至2020年的140.2亿元,年均复合增长率为21.4%。中商产业研究院预测,2022年市场规模将进一步增长至176.3亿元。

锂电池电解液是电池中离子传输的载体。一般由锂盐和有机溶剂组成。电解液在锂电池正、负极之间起到传导离子的作用,是锂离子电池获得高电压、高比能等优点的保证。数据显示,我国锂电池电解液由2016年9.8万吨增至2020年25.2万吨,年均复合增长率为26.6%。中商产业研究院预测,2022年我国锂电池电解液出货量可达30.9万吨。

中国不仅为稀土永磁材料最大生产国,亦为最大的消耗国及净出口国。消耗后的过剩生产会用于出口。近年来,中国稀土永磁材料产量及消耗量都保持稳定增长趋势。产量在2020年达到19.62万吨,同比增长8.82%,预计2022年将增长至22.4万吨;消耗量从2016年的10.66万吨增长至2020年的14.87万吨,年均复合增长率达8.68%,预计2022年将达17.36万吨。

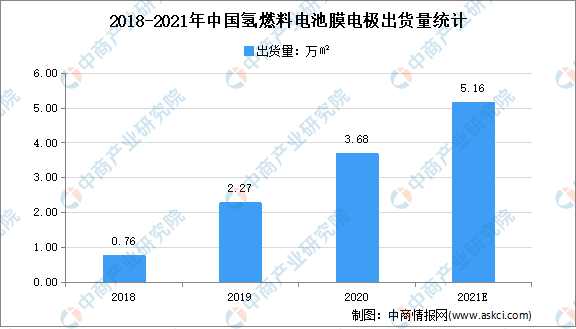

2020年中国市场氢燃料电池膜电极主要有四类来源渠道:国外膜电极企业、国外电堆企业通过电堆供应、国内膜电极企业、国内电堆企业自产膜电极。数据显示,2020年我国市场膜电极出货量为3.68万平方米,同比增长62.11%。

在起动和大型储能等应用领域,铅酸蓄电池由于其技术成熟、安全性高、循环再生利用率高价格低廉等优势占据主导地位。数据显示,2018年我国铅酸蓄电池产量超2亿千伏安时。近年来,铅酸蓄电池市场稳中有涨,预计2021年产量将近2.1亿千伏安时。

(1) 产量情况

2021年1-12月,我国动力电池产量累计219.7GWh,同比累计增长163.4%。其中三元电池产量累计93.9GWh,占总产量42.7%,同比累计增长93.6%;磷酸铁锂电池产量累计125.4GWh,占总产量57.1%,同比累计增长262.9%。

数据来源:中国汽车动力电池产业创新联盟、中商产业研究院整理

(2) 市场结构

按材料类型划分来看,2020年动力锂电池产量中,三元电池占比最大,占总产量的58.1%;其次为磷酸铁锂电池,占比为41.4%。锰酸锂和钛酸锂占比均为0.2%。

数据来源:中国汽车动力电池产业创新联盟、中商产业研究院整理

(3)重点企业分析

2021年11月,国内动力电池企业装车量排名前3家、前5家、前10家动力电池企业装车量分别为16.0GWh、17.6GWh和19.4GWh,占总装车量比分别为76.8%、84.6%和93.4%。

2021年1-11月,国内动力电池企业装车量排名前3家、前5家、前10家动力电池企业动力电池装车量分别为94.8GWh、106.7GWh和118.1GWh,占总装车量比分别为73.9%、83.2%和92.0%。

数据来源:中国汽车动力电池产业创新联盟、中商产业研究院整理

(1)市场规模

2020年中国氢燃料电池产业市场规模为30亿元,同比下降40%。随着加氢站网络初步形成,氢燃料电池产业趋于完善,氢燃料电池系统成本下降,下游应用增多,预计到2023年中国氢燃料电池产业市场规模将达到230亿元,2019年到2023年年复合增长率为46%。

数据来源:GGII、中商产业研究院整理

(2)竞争格局

从企业装机量排名来看,2020年氢燃料电池系统装机量占比最高的是爱德曼氢能,占比20.1%。排名前五的企业分别为爱德曼氢能、亿华通、国鸿重塑、探索汽车、潍柴动力,前五家企业装机量占2020年中国氢燃料电池系统装机量的69%。

分地区来看,四川合计276GWh,落户企业包括宁德时代、中创新航、蜂巢能源、亿纬锂能、聚创新能源等;江苏合计275GWh,落户企业包括宁德时代、比亚迪、中创新航、蜂巢能源、亿纬锂能、力神、宇量电池等;安徽合计243GWh,落户企业包括比亚迪、中创新航、国轩高科、蜂巢能源、孚能、力神等;湖北208GWh,落户企业包括中创新航、亿纬锂能等;浙江合计184GWh,落户企业包括蜂巢能源、捷威动力、瑞浦能源、兰钧新能源、珠海冠宇等;江西合计178GWh,落户企业包括宁德时代、比亚迪、蜂巢能源、欣旺达、吉利科技、赣锋锂电等;福建合计151GWh,落户企业包括宁德时代、中创新航等;山东合计80GWh,落户企业包括比亚迪、欣旺达、保力新等;广东合计79GWh,落户企业包括宁德时代、亿纬锂能、瑞浦能源等;广西40GWh,落户企业包括鹏辉能源、多氟多等。

按投资额初步计算,投资额最高的为安徽省,新增投资1240亿元,占19.38%;排名第二的是江苏,占比19.02%;四川以8.39%的占比排名全国第三。

截至2021年底,全国新能源汽车保有量达784万辆,占汽车总量的2.60%,扣除报废注销量比2020年增加292万辆,增长59.25%。其中,纯电动汽车保有量640万辆,占新能源汽车总量的81.63%。2021年全国新注册登记新能源汽车295万辆,占新注册登记汽车总量的11.25%,与上年相比增加178万辆,增长151.61%。近五年,新注册登记新能源汽车数量从2017年的65万辆到2021年的295万辆,呈高速增长态势。

近年来,电子科技消费级应用领域的不断发展以及世界范围内人口消费水平不断提高,消费电子市场终端产品领域在市场容量和品类广度上不断发展延伸。随着居家办公及网课时代的到来,电子产品需求加大,电子产品价格有所上涨。数据显示,2020年1-12月,我国规模以上电子信息制造业实现主营业务收入120992亿元,同比增长8.3%。中商产业研究院预测,2022年我国电子制造业市场规模将达到144350亿元。